【48812】医疗器械分销直销服务商国科恒泰新股申购:IPO定价1339元股

努力成为走在职业前沿的医械数字化供应链归纳服务商,国科恒泰行将登陆创业板

6月29日,国科恒泰将正式敞开申购,本次揭露发行股票数量为7060万股,IPO定价13.39元/股,发行市盈率为53.82倍,长城证券为其主承销商。

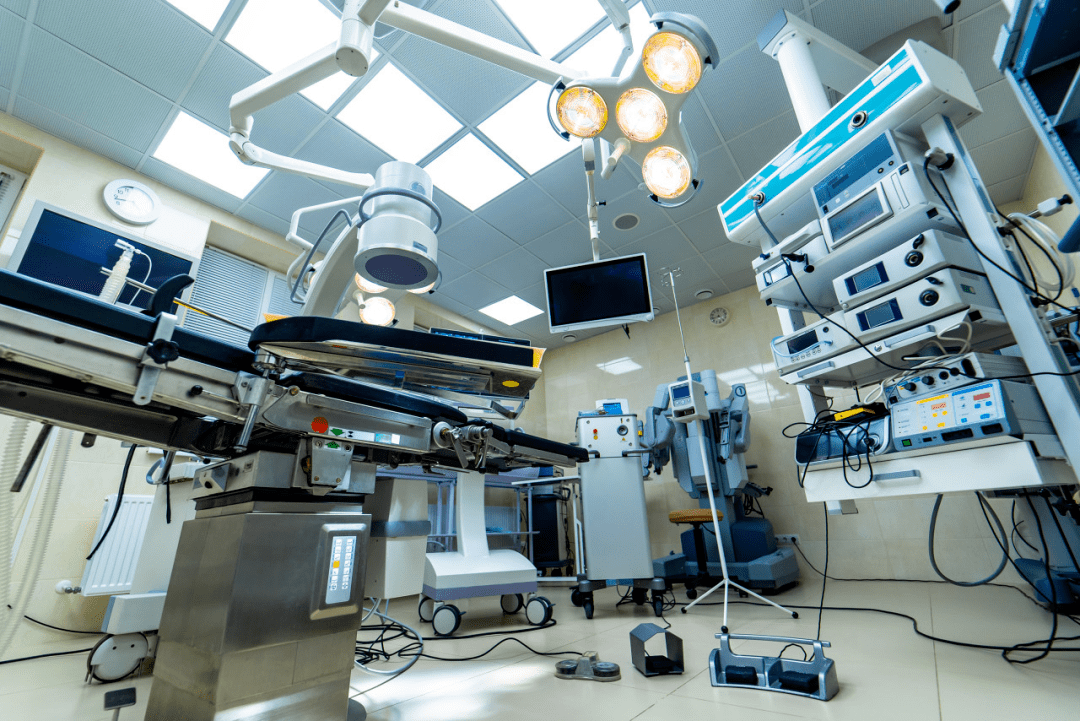

主营事务方面,国科恒泰是一家医疗高值耗材流通领域企业,努力于成为我国走在职业前沿的医械数字化供应链归纳服务商。主要是做医疗器械的分销和直销事务,并在事务展开过程中供给仓储物流配送、流通渠道办理等专业服务,根本的产品是冠脉介入医治资料、外周血管介入、医院 SPD 运营服务等。

现在,国科恒泰已与波士顿科学、美敦力、贝朗、雅培等110多家全球闻名一线医械供货商成为协作伙伴,与超越5000家的经销商协作,在全国超越1400家医院完成了开户,服务网络遍布全国。

在成绩方面,据招股书显现,2020—2022年,国科恒泰完成经营收入分别为48.62亿元、58.47亿元和63.60亿元,净利润分别为1.58亿元、1.8亿元和1.4亿元,扣非后净利润分别为1.41亿元、1.42亿元和1.17亿元。

而在2023年一季度,国科恒泰完成经营收入17.68亿元,同比上升14.98%;归母净利润2633.72万元,同比上升4.01%。此外,公司估计本年1—6月归属净利润盈余5800万元至6250万元,同比上年增7.85%至16.22%。

在股东方面,国科恒泰的操控股权的人为东方科仪,现直接持有公司1.42万股股份,持股票份额为35.44%。国科控股现在持有东方科仪48.01%股权,为东方科仪的操控股权的人、国科恒泰的实践操控人。

在相关危险方面,国科恒泰资产负债率较高,毛利率逐年下滑。2020—2022年,资产负债率分别为79.51%、78.29%和78.73%,公司归纳毛利率分别是15.17%、14.14%和13.22%。公司需警觉经营性现金流量为负、商场整合及竞赛加重、存货减值等危险。回来搜狐,检查更加多